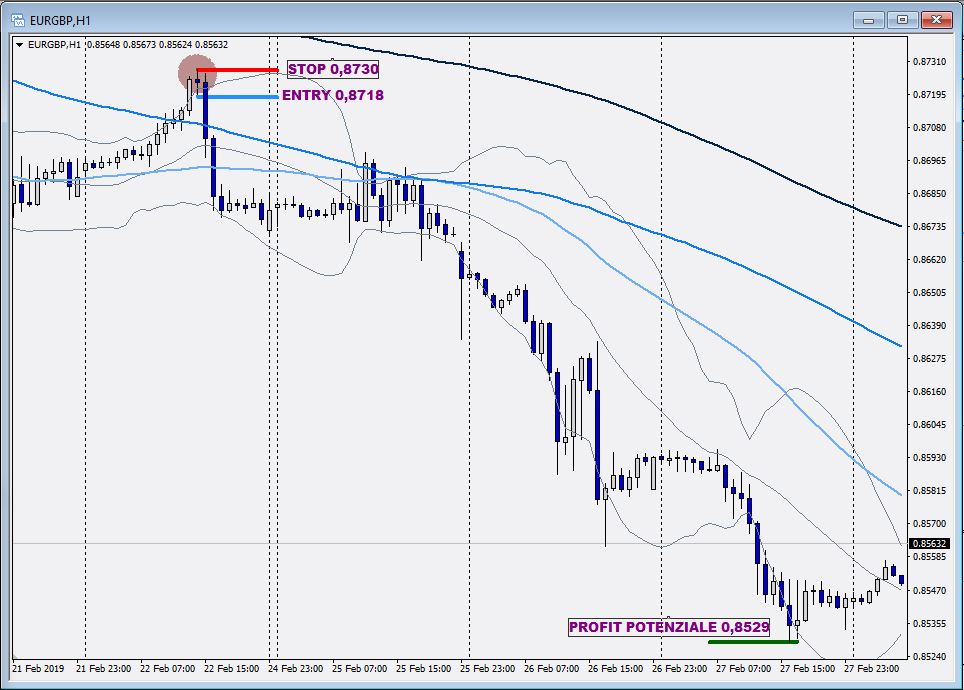

I candlestick Doji sono come delle molle, con così tanta energia immagazzinata, che sono pronte a saltare da un momento all’altro.

Questo è particolarmente vero se trovi modelli di candele doji che si formano in livelli importanti come:

- livelli di supporto e resistenza,

- in prossimità di una trendline

- sui livelli di ritracciamento di fibonacci.

Una volta che il prezzo rompe il max o il min della doji, il prezzo esplode e se si riesce ad entrare su quel break si possono fare guadagni consistenti.

Quasi un rapporto 1/16!!!

Definizione di Doji

Cosa sono i candlestick doji?

La doji è un pattern comune che si trova spesso in un grafico a candele.

La doji ha 3 caratteristiche distinte:

- generalmente è una candela corta, cioè ha una differenza tra il massimo e il minimo piccola (anche se vedremo che non sempre è così)

- i prezzi di apertura e di chiusura sono uguali o quasi uguali, il che significa che la candela non ha praticamente nessun corpo.

Doji in giapponese significa “esitare”.

Esistono 5 diversi tipi di modelli di candele doji.

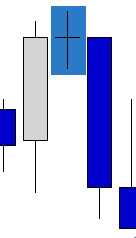

# 1: Doji Star

Una doji star è la doji più breve e quello che dovresti vedresti in una situazione ideale è una candela senza corpo, solo una croce, dove prezzo di apertura è uguale al prezzo di chiusura e gli stoppini (shadow) sono molto corti su entrambe le estremità:

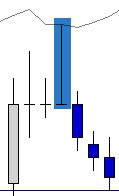

Ci sono due tipi di doji star candlestick:

- Morning doji star (rialzista)

- Evening doji star (ribassista)

Dove cercare la doji star per un buon trading?

La Morning Doji Star in fondo ad un trend al ribasso, meglio se al di fuori delle bande di Bollinger.

E anche su:

- livelli di supporto importanti

- una ex-resistenza che è diventato un nuovo livello di supporto

- un ritracciamento di Fibonacci come il 50% o il 61,8%

La Evening Doji Star in fondo ad un trend al rialzo, meglio se al di fuori delle bande di Bollinger.

E anche su:

- livelli di resistenza

- un ex-support che è diventato un nuovo livello di resistenza

- un ritracciamento di Fibonacci come il 50% o il 61,8

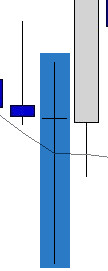

# 2: Doji Long Legged

Una doji a “gambe lunghe” è una candela molto più “drammatica” della comune doji.

Gli stoppini, su entrambe le estremità, sono in genere più lunghi della doji star.

Che cosa significa quando vedi una Long Legged doji?

Significa semplicemente che a un certo punto durante la formazione della doji, sia i compratori che i venditori hanno avuto l’opportunità di dominare ma alla fine hanno pareggiato.

E quando la candela si chiude, non c’è nessun vincitore.

Ora qui le 2 cose più importanti a riguardo che dovresti conoscere sono:

Intanto dovresti concentrarti sul prezzo di chiusura in relazione al punto medio (il 50% della lunghezza del suo corpo):

- se la chiusura è sopra il punto medio, allora è considerato un rialzo. Sembra quasi una barra pin rialzista senza corpo. Se vedi questo modulo nei livelli di supporto ecc., dovresti valutare un’entrata.

- se la chiusura è al di sotto del punto medio, allora è considerato ribassista. Sembrerebbe quasi un pin bar ribassista. Idem come sopra.

N.B. Ora, se le doji si trovano in qualsiasi punto del grafico, sono totalmente irrilevanti e dovrebbero essere ignorate.

Valutare l’entrata a mercato solo se si formano su livelli importanti come i livelli di supporto e resistenza.

# 3: Rickshaw Man Doji

Il candlestick Rickshaw Man Doji è molto simile al Long Legged. È la versione “più lunga” della croce doji, dove gli stoppini sono molto più lunghi e idealmente, il prezzo di apertura e chiusura avviene a metà del punto.

Come tutti le doji, valutare l’entrata a mercato solo se si formano su livelli importanti come i livelli di supporto e resistenza ed escludere le formazioni su fasi laterali di “no trend”.

Questo rappresenta il consolidamento del prezzo a causa (forse) dell’indecisione da parte degli operatori.

Il breakout del massimo o del minimo della Rickshaw Man Doji porta generalmente al movimento dei prezzi nella direzione del breakout.

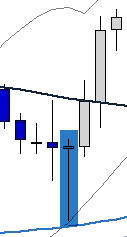

# 4: Dragonfly Doji

Non so perché si chiama dragonfly doji, non sembra affatto una libellula.

Scherzi a parte, questo è quello che sembra un modello doji ideale per la libellula:

La Dragonfly doji ha un’ombra lunga (o lo stoppino come viene talvolta chiamato) e quindi

open price = close price = high price.

Nel mercato reale ci può essere un po’ di stoppino tra le open/close ed il massimo della candela

Ma per quello che vale, la Dragonfly è una doji molto importante da tenere presente e ce ne sono di due tipi:

- una che si forma in una tendenza al rialzo

- una che si forma in una tendenza al ribasso

Ora, lasciami parlare di ciascuno di questi due casi:

- se una Dragonfly doji si forma in un trend al rialzo, e se ciò accade in una sorta di livello di resistenza, la considero come segnale short. Cercherò di vendere al breakout del minimo di quella candela.

- se una Dragonfly doji si forma in un trend al ribasso e si verifica che si formi in una sorta di livello di supporto, la considero un segnale long.

# 5: Gravestone Doji

Nota che è l’esatto opposto della Dragonfly doji e vale quanto detto sopra, solo invertendo il tutto.